Тема “Государственного бюджета как инструмента государственного регулирования” интересна потому, что в настоящее время это наиболее важная и актуальная проблема для нашей страны. Так как государственный бюджет напрямую влияет на повышение устойчивого экономического роста и благосостояния страны, и как следствие идут такие положительные процессы как снижение уровня инфляции, валютного курса и снижение уровня процентных ставок.

Достижение всего этого, требует выполнение ряда задач, основные из которых это полноценное финансирование экономической и социальной сферы, стимулирование инвестиционной активности, безусловным выполнением государством своих обязательств.

Цель курсовой работы заключается в следующем: раскрыть тему “Государственный бюджет как инструмент макроэкономического регулирования”. Для достижения поставленной цели необходимо решить ряд конкретных задач: показать роль госбюджета как инструмента макроэкономического регулирования, рассмотреть его с точки зрения структуры доходной и расходной части, охарактеризовать основные принципы построения госбюджета, необходимо рассмотреть причины порождающие дефицит и профицит, а также показать их последствия для экономики, объяснить механизм действия мультипликаторов государственных расходов, налогового и сбалансированного бюджета, оценить возможность применения концепций балансирования бюджета в условиях России.

Государственный бюджет, его структура и основные

макроэкономические функции

В формировании и развитии экономической и социальной структуры общества большую роль играет государственное регулирование. Одним из механизмов, позволяющих государству проводить экономическую и социальную политику, является финансовая система общества. Центральное место в системе финансов принадлежит государственному бюджету.

Государственный бюджет

В связи с необходимостью реализации экономической сущности бюджета, государственный бюджет выполняет следующие основные макроэкономические функции: распределительная, контрольная.

Распределительная функция бюджета

Контрольная функция бюджетов действует одновременно с распределительной и предполагает возможность и обязательность органов государственного и местного контроля за поступлением и использованием бюджетных средств. Контрольная функция бюджета имеет конкретную форму проявления и реализуется по следующим направлениям:

- контроль за правильным и своевременным перечислением доходов в бюджеты и внебюджетные фонды;

- контроль за целевым, экономным и эффективным использованием бюджетных ресурсов и средств внебюджетных фондов.

Функции государственного бюджета осуществляются на основе использования бюджетного механизма, который является реальным воплощением бюджетной политики и отражает конкретную нацеленность бюджетных отношений на решение экономических и социальных задач.

Основные функции и цели предприятия в условиях рынка

... и организационных способностей, сферы деятельности, условий рынка. 1.2 Основные функции и цели предприятия (организации) в условиях рынка Цель — это будущее желаемое состояние ... в какой форме находится имущество предприятие. По данному критерию предприятия подразделяются на государственные, муниципальные, частные, смешанные и коллективные (кооперативы). Государственная собственность выступает в ...

Государственный бюджет состоит из двух взаимосвязанных и взаимодополняющих друг друга частей: доходной и расходной. Доходная часть показывает, откуда поступают денежные средства для финансирования деятельности государства, какие слои общества отчисляют на содержание государства больше всего из своих доходов. Расходная часть показывает, на какие цели направляются аккумулируемые государством средства.

Доходы государственного бюджета

- налогов, прямых и косвенных, взимаемых как центральными, так и местными финансовыми структурами.

Подавляющая часть доходов бюджета в западных странах формируется за счет налогов , составляющих около 90% поступлений на центральном и 70% — на местном уровне.

В структуре налогов ведущее место занимает индивидуальный подоходный налог, достигающий половины всех поступлений в бюджет. При этом объектами налогообложения выступают личные доходы граждан, независимо от источников получения — заработная плата, прибыль, процент, рента, гонорары и т. д. В различных странах существуют различные методики их изъятия. Как правило, используются прогрессивные системы налогообложения доходов.

Важную часть бюджетных доходов — до 20% составляют налоги на прибыль компаний. Максимальная ставка налога на прибыль, как правило, колеблется в размере от 30 до 50%. В большинстве стран установлены пониженные ставки налогообложения для мелкого бизнеса с целью стимулирования его деятельности.

Существенная роль принадлежит косвенным налогам, включаемым в цену товаров и целиком оплачиваемым покупателями.

К косвенным налогам относятся: акцизы (вид косвенного налога на товары массового потребления — акцизная марка), таможенные пошлины, фискальный монопольный налог (лат. fiscus — государственная казна) и т. д.

Относительно невысокие поступления обеспечивают традиционные налоги: с наследства, дарений, поимущественный налог — с земли, домостроений и т. д.;

- государственных займов, это ситуация , когда государство выступает как заемщик средств.

Государственный кредит выполняет две функции: фискальную и регулирующую. Через фискальную функцию государственного кредита осуществляется формирование централизованных денежных фондов государства. В странах с развитой рыночной экономикой займы являются основным источником финансирования бюджетного дефицита.

Размещение новых государственных займов для погашения задолженности по уже выпущенным называется “рефинансированием государственного долга”.

- поступлений из так называемых внебюджетных или целевых фондов, значимость которых в современных условиях чрезвычайно высока, поскольку они имеют социально-экономическую направленность — социальное страхование, подготовку и переподготовку рабочей силы, строительство дорог, охрану окружающей природной среды и т. д., хотя и невелика их налогооблагаемая база.

Вторым важнейшим направлением бюджетной политики являются расходы, обеспечивающие финансовыми ресурсами потребности государства и населения.

Финансовая политика государства

... очень важно для проверки воздействия финансовой политики на экономику. Отказ от учета повышения эффективности использования финансовых ресурсов при разработке и проведении финансовой политики может привести к распылению средств, сокращению источников удовлетворения постоянно ...

Расходными статьями бюджета выступают расходы:

- на государственное управление;

- на военные нужды;

- на социально-экономические цели, в том числе создание социальной инфраструктуры;

- на хозяйственную деятельность государства;

- на осуществление и т.д.

Важная роль в национальной экономике принадлежит местным бюджетам. За счет средств местных бюджетов финансируются объекты коммунальной собственности, строительство дорог, школ, средств связи и т.д.

Бюджеты местных органов власти используются также на социально-культурные нужды, содержание местной администрации, полиции, органов суда и прокуратуры и т. д.

На Западе через бюджет финансируется от 1/3 до 1/2 всех инвестиций в основной капитал. При этом значительная часть средств направляется на фундаментальные научные работы, прикладные исследования и разработки. Значительные средства выделяются в форме кредитов, субсидий, дотаций предпринимателям, участвующим в выполнении государственных программ экономического развития.

Значительное место среди бюджетных расходов приходится на так называемые социальные статьи: образование, здравоохранение, социальные пособия . Они призваны смягчить социальную дифференциацию, обеспечить доступность к получению квалификации, достойное медицинское обслуживание, гарантированное пенсионное обеспечение. С их помощью осуществляется перераспределение доходов в целях достижения большей социальной справедливости. При этом значительная часть денежных средств, полученных в форме налогов, выплачивается неимущим в виде социальных пособий (трансфертов).

Эти расходы способствуют развитию человеческого капитала, квалификации работника, укреплению его здоровья. В условиях современной НТР возросла роль человеческого капитала, что требует нового подхода к работнику. Быстрые темпы НТП повышают требования к качеству рабочей силы, ее профессиональной подготовленности, физической выносливости. В конечном счете участие здорового населения в реальном производстве обеспечивает рост внутреннего валового продукта и национального дохода.

Во многих странах особое значение приобретают расходы на развитие аграрного производства, изменение его социального статуса и роли в обеспечении хозяйства сырьем и продовольствием. Характер этой безвозмездной помощи различен. В развитых странах, например в США, государство выплачивает премии фермерам на сокращение производства зерна и некоторых других видов сельхозпродукции.

В переходной экономике России аграрные субсидии государства направлены на поддержание фермерских хозяйств, их техническое оснащение и защиту.

Бюджетные субсидии аграрному сектору всегда имеют социальную, политическую и экономическую направленность. И дело не только в том, что аграрный сектор в среднем обеспечивает 20-25% ежегодного прироста ВВП, но и в том, что общество заинтересовано в стабилизации этого сектора, имеющего значительный удельный вес в общей структуре экономики.

Определенное место в расходных статьях бюджета приходится на обслуживание внутреннего и внешнего государственного долга, оборону, закупку вооружений и военное строительство. Размеры этих расходов существенно воздействуют на масштабы спроса и величину инвестиций, а также на отраслевую и региональную структуру экономики, оказывают прямое воздействие на национальную конкурентоспособность продукции на мировых рынках.

Контрольная работа: Государственный бюджет. Бюджетная классификация РФ

... отнести: Образование бюджетного фонда (бюджетные доходы). Доходы бюджета – налоговые и неналоговые доходы, в том числе доходы от внешнеэкономической деятельности и доходы от продажи принадлежащего государству имущества. Использование бюджетного фонда (бюджетные расходы). Расходы бюджета – денежные средства, направляемые на финансовое государственного управления, ...

Расходы бюджета на кредитование экспорта, страхование экспортных кредитов и иностранного инвестирования, ввозимого и вывозимого капитала, стимулируют экспорт на долгосрочную перспективу, оптимизируют сальдо платежного баланса страны, открывают возможность освоения новых зарубежных рынков, способствуют повышению авторитета и укреплению национальной валюты. Часть расходов государство использует для обеспечения поставок на внутренний рынок зарубежных товаров.

Построение бюджета осуществляется на основе следующих принципов:

- единства — сосредоточение в бюджете всех расходов и всех доходов государства: в государстве должна существовать единая бюджетная система, однообразие финансовых документов и бюджетной классификации;

- полноты — по каждой статье бюджета учитываются все затраты и все поступления;

- реальности — правдивое отражение доходов и расходов государства;

- гласности — обязательное информирование населения об основных расходах и источниках доходов.

Профицит и дефицит госбюджета. Мультипликатор сбалансированного бюджета

Расходы государственного бюджета и его доходы не всегда совпадают. Если расходы больше доходов, то правительство сталкивается с бюджетным дефицитом. Противоположная ситуация, т.е. превышение доходов над расходами, называется бюджетным профицитом, или излишком. Увеличение в доходах увеличивает бюджетный профицит и сокращает бюджетный дефицит. Таким образом, бюджетный профицит и бюджетный дефицит зависят не только от государственной политики, касающейся расходов и налогообложения, но также и от уровня активности в экономике. И государственные расходы, и подоходные налоги оказывают не только непосредственное воздействие на бюджетный профицит, но и косвенное воздействие, влияя на объем производства и доходы.

В пользу существования профицита бюджета традиционно приводятся следующие доводы:

Во-первых, профицит, частично преобразуемый в финансовый резерв, позволяет снизить зависимость экономики от внешних факторов. В этом смысле профицит (финансовый резерв) может быть использован как экономический стабилизатор.

Во-вторых, профицитный бюджет позволяет осуществлять гибкую политику выплат по внешнему долгу.

В-третьих, профицит может рассматриваться как способ мягкого регулирования денежного предложения путем изъятия денежной массы из экономики с целью укрепления национальной валюты и подавления инфляции.

Состояние бюджетного дефицита может быть различным:

Во-первых, дефицит может возникнуть в связи с необходимостью осуществления крупных государственных вложений в развитие экономики. В этом случае он отражает не кризисное течение общественных процессов, а государственное регулирование экономического положения, стремление обеспечить прогрессивные сдвиги в структуре общественного производства.

Во-вторых, дефициты возникают в результате чрезвычайных обстоятельств (войн, крупных стихийных бедствий и т. п.), когда обычных резервов становится недостаточно и приходится прибегать к источникам особого рода.

Государственный бюджет как экономическая категория

... него, направления расходов. Однако сущность государственного бюджета постоянна. Она проявляется в общественных отношениях, связанных с концентрацией денежных средств в бюджете и их использованием, т.е. в характеристике сущности бюджета как экономической категории. Как экономическая категория бюджет представляет собой ...

В-третьих, бюджетный дефицит может отражать кризисные явления в экономике, ее развал, неэффективность финансово-кредитных связей, неспособность правительства держать под контролем финансовую ситуацию в стране. В этом случае дефицит – явление чрезвычайно тревожное, требующее принятия не только срочных и действенных экономических мер, но соответствующих политических решений.

Каким же образом образуется дефицит? Он возможен, когда государство расходует деньги, надеясь получить их и компенсировать расходы по мере налоговых поступлений. Но если налоговые платежи поступают в меньших размерах по сравнению с надеждами правительства, то в стране образуется бюджетный дефицит и государственный долг.

Причины бюджетного дефицита могут быть различными. Финансы всегда являются по сути отражением состояния экономики страны, поэтому неэффективная экономика неизбежно порождает трудности в балансировании бюджета. Кроме того, дефицит может возникнуть и вследствие просчетов в руководстве национальным хозяйством, и в результате сознательного завышения расходов и снижения налогового бремени. Последним способом пользуются кейнсианцы для стимулирования экономического развития в периоды спада.

Бюджетный дефицит и государственный долг тесно связаны, так как, во-первых, государственный займ — важнейший источник покрытия бюджетного дефицита; во-вторых, определить, насколько опасен тот или иной размер дефицита бюджета, невозможно без анализа величины государственного долга. С другой стороны, для оценки величины государственного долга необходимо исследование роста бюджетного дефицита. Поэтому последствия бюджетного дефицита и государственного долга так же тесно связаны.

Рассмотрим последствия бюджетного дефицита и государственного долга. Обращение к банковским структурам за кредитом существенно меняет состояние денежного рынка, ведя к увеличению спроса на деньги и как следствие — к росту процентных ставок, т.е. к удорожанию кредита. Предприниматели, прибегнув к более дорогому кредиту, пытаются компенсировать удорожание издержек ростом отпускных цен. В то же время дорогой кредит угнетает инвестиции, ибо для многих они становятся недоступными. В результате в долговременном периоде бюджетный дефицит ведет к инфляции и падению темпов роста ВНП.

При обращении к внешнему долгу по истечении срока кредита происходит утечка национального дохода за границу, так как кредит надо возвращать и выплачивать по нему проценты.

Формой внутреннего долга наряду с обязательствами перед отечественными банками являются займы денег государством у населения. Кейнсианские программы рекомендуют эти средства использовать при спаде для стимулирования частного инвестиционного спроса. Однако тот частный сектор, который остался за пределами государственных вливаний в экономику, может столкнуться с ухудшением условий производства. Рынок государственных обязательств, из которого правительство черпает ресурсы для своих закупок, уводит свободные деньги из банков. Это уменьшает их кредитные ресурсы и ведет к удорожанию кредита и, следовательно, к сокращению возможностей инвестирования.

Таким образом, схемы негативных эффектов последствий внутреннего долга, как перед банками, так и перед населением, имеют много общего. Такой долг изымает свободные денежные ресурсы и тем самым ведет к удорожанию кредита. Использование займов для вливаний в экономику может перекрыть недостаток инвестиционных ресурсов. Этому может способствовать и политика дешевых денег Центрального банка, целью которой является снижение учетной ставки процента.

Постоянное использование займов для покрытия дефицита государственного бюджета ведет к падению эффективности подобного хозяйственного маневра. Это происходит в связи с возрастанием средств по обслуживанию государственного долга, исчерпанием свободных сбережений населения, что создает серьезные препятствия для частных инвестиций.

Именно с такими проблемами столкнулась сегодня российская экономика.

Помимо экономических последствий государственный долг ведет и к негативным социальным последствиям. Одно из них — усиление дифференциации населения.

Дифференциация населения происходит вследствие выплаты долга за счет налогов, которые платит все население. Доходы его уменьшаются на величину выплаченных налогов. Средства эти попадают узкому кругу богачей, ранее купивших ценные бумаги. В результате разрыв в благосостоянии между слоями населения становится еще больше.

При образовании дефицита государственного бюджета возникают проблемы его покрытия с наименьшими потерями для экономики. Есть несколько путей.

1. Сокращение расходов госбюджета. Этот путь не всегда выполним, так как уменьшение дотаций может усилить спад в экономике, а сокращение социальных программ провоцирует социальную напряженность и ведет к уменьшению совокупного спроса, что в свою очередь снижает стимулы производства.

2. Увеличение налогового бремени. Данный путь приведет к уменьшению инвестиций и потребления. Последнее также снижает возможности роста ВНП, поскольку сужает емкость рынка.

3. Превращение дефицита бюджета в государственный долг. Это происходит за счет:

- обращения государства за кредитом к национальным банкам;

- превращения кредита во внешний долг при получении его от иностранных государств;

- выпуска государственных ценных бумаг — облигаций, которые представляют обязательства государства выплатить сумму заимствований денег у населения с процентами.

4. Выплата государственного долга за счет увеличения предложения денег на основе их эмиссии. Это самый опасный путь погашения бюджетного дефицита, ибо ведет к лавинообразному течению инфляции. К такому способу покрытия бюджетного дефицита государства прибегают в случае невозможности или неумения использовать иные источники. По существу это есть способ отказа от части долга, поскольку его выплата происходит обесцененными деньгами.

Рассмотрим механизм действия мультипликаторов государственных расходов, налогового и сбалансированного бюджета.

Важнейшими составляющими фискальной политики государства являются государственные расходы и налоги. Государственные расходы оказывают непосредственное влияние на объемы национального производства и занятость населения.

Мультипликатор государственных расходов показывает приращение ВНП в результате приращения государственных расходов, потраченных на закупку товаров и услуг:

KG= ∆ВНП/∆G,

где К — мультипликатор государственных расходов; ∆ВНП — приращение валового национального продукта; ∆G — приращение государственных расходов.

Мультипликатор государственных расходов можно также определить, используя предельную склонность к потреблению — МРС. В результате мультипликатор государственных расходов будет равен:

KG=∆ВНП/∆G = 1/МРС.

Следовательно, ∆ВНП = 1/(1 – MPC) x ∆G= KG x ∆G.

Это означает, что если государство повышает на определенную величину объем своих расходов, не увеличивая при этом статей дохода бюджета, то получается именно такой прирост дохода. Таким образом, изменение величины государственных расходов вызывает изменение дохода, пропорциональное изменению величины расходов.

Налоги составляют основу государственных регуляторов экономики. Бюджетно-налоговая политика — это совокупность мер правительства по изменению государственных расходов и налогообложения, направленных на обеспечение полной занятости и производство равновесного ВНП.

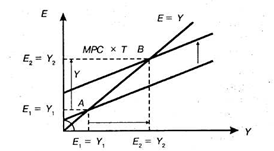

Рассмотрим рис.1. Если налоговые отчисления снижаются на ∆T, то располагаемый доход Y d (Yd = Y-T) возрастает на величину ∆Т. Потребительские расходы соответственно увеличиваются на величину ∆T x b, что сдвигает вверх кривую планируемых расходов и увеличивает равновесный объем производства У1 до У2 на величину:

∆Y/∆T = —b /(I — b)

Выражение ∆Y/∆T = —b /(I — b) есть мультипликатор налогов.

Рис.1. мультипликатор налогов

Из изложенного можно сделать вывод о том, что налоговый мультипликатор оказывает гораздо большее воздействие на уменьшение совокупного спроса, чем мультипликатор государственных расходов на его увеличение. Рост налогов ведет к сокращению ВНП, а снижение налогов — к росту ВНП. При этом следует учитывать временные лаги между изменением налогов и изменением национального дохода, которые могут составлять от нескольких месяцев до нескольких лет.

Снижение налогов для потребителей ведет к росту их доходов, а соответственно расходов, что выражается в росте спроса на потребительские товары. Снижение налогов для фирм ведет к росту доходов предпринимателей, что стимулирует их расходы на новые инвестиции и ведет к росту спроса на инвестиционные товары.

Мультипликативный эффект от снижения налогов слабее, чем от увеличения государственных расходов, что алгебраически выражается в превышении мультипликатора расходов над налоговым мультипликатором на единицу. Это является следствием более сильного воздействия госрасходов на величины дохода и потребления (по сравнению с изменением налогов).

Данное различие является определяющим при выборе инструментов фискальной политики.

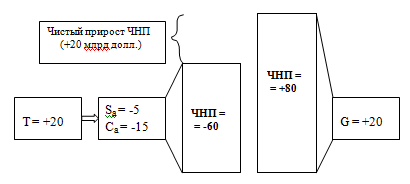

Мультипликатор же сбалансированного бюджета показывает, что равные приросты правительственных расходов и налогов вызывают увеличения объема равновесного чистого национального продукта (ЧНП) на величину их прироста. Например, государственные расходы (G) и ставка налогов (T) на 20 млрд. долл. вызывает прирост чистого национального продукта на 20 млрд. долл.

В то же время изменения правительственных расходов имеют более сильное воздействие на совокупные расходы, чем изменения величины налогов такого же масштаба. Правительственные расходы имеют прямое воздействие на совокупные расходы.

Изменения же налогов косвенно воздействует на совокупные расходы, за счет изменения дохода после уплаты налогов и через изменения потребления. Основа так называемого мультипликатора сбалансированного бюджета раскрывается на рис. 2.

Рис. 2. мультипликатор сбалансированного бюджета .

Рассмотрим, когда мультипликатор сбалансированного бюджета равен единице. Одинаковое увеличение налогов и государственных расходов вызовет прирост чистого национального продукта (ЧНП) на величину, равную прироста объема государственных расходов и налогов. При предельной склонности к потреблению (MPC), равный ¾, увеличение налогов на 20 млрд. долл. вызовет снижения дохода после уплаты налогов на 20 млрд. долл. и сокращения потребительских расходов на 15 млрд. долл.. Поскольку мультипликатор равен 4, ЧНП сократится на 60 млрд. долл. Прирост государственных расходов на 20 млрд.. долл., однако, вызовет более чем уравновешивающее увеличение ЧНП на 80 млрд. долл. Следовательно, чистый прирост ЧНП составит 20 млрд. долл., что равно величине прироста правительственных расходов и налогов.

Мультипликатор сбалансированного бюджета действует вне зависимости от величины предельных склонностей к потреблению и сбережению.

Балансирование госбюджета и его особенности в России

Специфика исторического периода, переживаемого сегодня Россией, связана со значительным повышением роли бюджета в экономике страны. Государственный бюджет стал едва ли не основным экономическим регулятором хода воспроизводственного процесса, а налоги – материальной основой структурных изменений и инструментом их регулирования. Поэтому актуальным является не просто государственное регулирование экономики, а именно бюджетное регулирование экономических процессов, происходящих в стране.

Для бюджетного регулирования экономических процессов, необходимо постоянно вести работу по балансированию бюджета, чтобы избежать последствий бюджетного дефицита или профицита. Современные школы представили следующие концепции балансирования бюджета.

Первая концепция: ежегодно балансируемый бюджет. До недавнего времени ежегодно балансированный бюджет считался целью государственных финансов. Однако, такое состояние бюджета в основном исключает или уменьшает в значительной степени эффективность фискальной деятельности государства как антициклической стабилизирующей силы.

Рассмотрим следующую логическую цепочку, допустим, что экономика сталкивается с длительным периодом безработицы. Доходы населения падают. При таких обстоятельствах налоговые поступления автоматически сокращаются. Стремясь непременно сбалансировать бюджет, правительство должно: либо повысит ставки налогов, либо сократить государственные расходы, либо использовать сочетание этих двух мер. Однако следствие всех этих мероприятий будет еще большее сокращение совокупного спроса.

Рассмотрим другой пример, показывающий как стремление ежегодно балансировать бюджет, может стимулировать инфляцию. В условиях инфляции при повышении денежных доходов автоматически увеличиваются налоговые поступления. Для предотвращения предстоящего превышения доходов над расходами правительство должно принять следующие меры: либо снизить ставки налогов, либо увеличить правительственные расходы, либо использовать сочетание этих двух мер. Следствием этих мер будет усиление инфляции.

Экономисты консервативного направления и соответствующие политические деятели хотели бы иметь законодательство или конституционную поправку, внедряющую сбалансированный бюджет с целью замедлить рост правительственных программ. Они рассматривают рост дефицитов как проявление более фундаментальной проблемы — посягательства правительства на само существование частного сектора.

Вторая концепция: балансируемый бюджет на циклической основе. Идея бюджета, балансирумого на циклической основе, предполагает, что правительство реализует антицеклическую политику и в то же время балансирует бюджет. В этом случае бюджет не должен балансироваться ежегодно. Достаточно, чтобы он был сбалансирован в ходе экономического цикла.

Логическое обоснование этой концепции бюджета достаточно простое. Для того чтобы противостоять спаду, правительство должно снизить налоги и увеличить расходы, т.е. сознательно вызывая дефицит. В ходе последующего инфляционного подъема необходимо повысить налоги и урезать правительственные расходы. Возникающее на этой основе положительное сальдо бюджета может быть использовано на покрытие федерального долга, возникшего в период спада. Таким образом, правительственные фискальные действия должны создать позитивную антициклическую силу, и правительство даже при этом условии может сбалансировать бюджет, но не на ежегодной основе, а за период в несколько лет.

Ключевая проблема данной концепции бюджета состоит в том, что подъемы и спады в экономическом цикле могут быть неодинаковы по глубине и длительности и, следовательно, задача стабилизации вступает в противоречие с задачей сбалансирования бюджета в ходе цикла. Например, длительный и глубокий спад, за которым последует короткий и скромный период процветания, будет означать появление большого дефицита в период спада, маленького или никакого положительного сальдо в период процветания и, следовательно, циклического дефицита бюджета.

Третья концепция связана с идеей так называемых функциональных финансов. В соответствии с этой концепцией, целью государственных финансов является обеспечение сбалансированности экономики, а не бюджета, при этом достижения макроэкономической стабильности экономики может сопровождаться как устойчивым положительным сальдо, так и устойчивым бюджетным дефицитом.

Таблица 1

Динамика основных показателей сбалансированности федерального бюджета РФ в 1999-2005гг.

(в млрд. руб.)

|

Год |

1999г. |

2000г. |

2001г. |

2002г. |

2003г. |

2004г. |

2005г. |

|

Доходы |

615,3 |

1132,1 |

1193,5 |

1998,4 |

2417,8 |

2742,8 |

3326,0 |

|

Расходы |

666,9 |

1029,2 |

1193,4 |

1871,9 |

2435,6 |

2659,4 |

3047,9 |

|

Дефицит(-) Профицит(+) |

-51,4 |

+102,9 |

+0,1 |

+126,5 |

+72,2 |

+83,4 |

+278,1 |

Абсолютные и относительные величины дефицита или профицита бюджетов отражают качество работы по реализации установленного Бюджетным кодексом принципа сбалансированности бюджетов, т. е. равенства доходов и расходов, покрытия планируемых расходов мобилизуемыми в бюджет доходами.

В абсолютном выражении показатели сбалансированности федерального бюджета представлены в табл. 1.

Ставшая фактом «смена знака» на противоположный в бюджетной политике, курс на формирование профицита федерального бюджета создают иллюзию, будто бюджетная сфера профинансирована так хорошо, что еще остаются лишние средства. В действительности все хуже, чем преподносится в официальных документах. Если бы бюджетная сфера финансировалась на достаточном уровне, то перспектива получения дополнительных доходов могла продиктовать следующие меры: снизить налоги, повысить показатели социально-экономического развития страны, увеличить расходы(первая концепция сбалансированности бюджета).

Но принимаются ли такие меры в России?

Государственный бюджет профицитен с 2000г., но Правительство предусматривает снижение налогов лишь с 2004г. С 1 января 2004г. отменен налог с продаж, уменьшена ставка НДС с 20 до 18%. Это означает, что в распоряжении предприятий дополнительно останется 150 млрд. руб., которые могут быть направлены на инвестиции, создание новых рабочих мест, повышение оплаты труда. В 2005 году предполагается снизить среднюю ставку единого социального налога с 35,6% до 26%. Однако, несмотря на то, что Правительство России ведет политику реального снижения налогового бремени, все же сохраняется необходимость четко определять верхние и нижние пределы налогообложения, а также оптимальное значение совокупной налоговой нагрузки на экономику для ее стабильного роста.

При рассмотрении меры увеличения расходов возьмем к примеру государственный долг. Благодаря высоким ценам на нефть внешние заимствования несколько были сокращены, но внутренние растут. Общая величина внутреннего государственного долга на конец 2002 г. законом о бюджете предусматривалась в объеме 752,1 млрд. руб., законом о бюджете на 2003г. на начало 2004г. верхний предел государственного внутреннего долга предусмотрен в сумме 841 млрд. руб., в том числе за счет прироста задолженности по новым облигациям федерального займа с амортизацией долга — на 67 млрд. руб. при установлении верхнего предела государственного внешнего долга 123,7 млрд. долл. На начало 2005г. в соответствии с бюджетом на 2004г. предельный объем государственного внутреннего долга был предусмотрен в сумме 988,1 млрд. руб., а в проекте бюджета на 2005г. на начало 2006г. — 995,8 млрд. руб.

В проектировках правительства декларируется направленность бюджетной политики на рост благосостояния. Рост средней заработной платы предусматривается в 2004г. к уровню 2003г. — на 27,4%. При этом отношение среднегодового размера трудовой пенсии к среднемесячной зарплате снижается: если в 2003г. оно составило 30,2%, то в 2004 — 2005гг. — соответственно 27,4; 25,4%. По словам М. Делягина, научного руководителя Института проблем глобализации, при всех декларациях о борьбе с бедностью “сегодня в России 60 процентов населения живут ниже черты бедности, более 21 процента — 81,2 млн. человек — имеют доходы ниже прожиточного минимума, 15 млн. — более 10 процентов -практически существуют в условиях натурального хозяйства. По данным социологических исследований, 17 процентам населения не хватает денег на еду, 52 процентам — на одежду, 87 процентам — на бытовые товары длительного пользования”.

Можно сделать вывод, что самые важные задачи (повышение благосостояния страны, погашение госдолга и т.п.), которые могут быть решены государственным профицитом, не выполняются.

Вторая концепция: балансирумый бюджет на циклической основе, не применима в условиях России. Ведь, по этой концепции налоги и расходы должны как повышаться так и понижаться циклически, следовательно, и доходы. А по данным табл. 1 расходы и доходы с 1999г. по 2005г. постоянно повышаются.

Очевидно, что при планируемом профиците государство использует источники покрытия дефицита. Получается, что дефицит бюджета имеется, но маскируется тем, что в конечном счете вместо увеличения расходов, для которых, в общем-то, и формируются доходы, предусматривается профицит. В бюджете на 2003г. профицит предусматривался в сумме 72 млрд. руб. и маскировал дефицит федерального бюджета в сумме 288,3 млрд. руб. — 2,2% ВВП. Фактически он, судя по материалам проекта закона об исполнении бюджета за 2003г., достиг 227 млрд. руб. Тот же курс прослеживался в проекте федерального бюджета на 2004г.: был предусмотрен профицит в объеме 83,4 млрд. руб. — при увеличении государственных внутренних заимствований, которые, будучи в соответствии с бюджетным законодательством источником покрытия дефицита бюджета, постепенно становятся обычными доходами бюджета. Снова будет его фактическое превышение, о чем свидетельствует рост в 2004г. Стабилизационного фонда.

На 2005г. планируется профицит федерального бюджета в сумме 278,1 млрд. руб. Предусмотрено сокращение задолженности по внешним обязательствам в сумме 344,43 млрд. руб. (11,48 млрд. долл.), но при этом задолженность по внешним долговым обязательствам возрастет на 1,127 млрд. долл. (33,82 млрд. руб.).

Сальдо по источникам внутреннего финансирования дефицита федерального бюджета предусматривается (с учетом погашения долга в сумме 122 млрд. руб.) на уровне 88,85 млрд. руб., в том числе за счет продажи имущества, находящегося в государственной собственности — 48,74 млрд. руб. Как видно, внутренние и внешние заимствования используются как обычный источник доходов федерального бюджета при столь значительном профиците.

Проблема профицита не только федерального, но и консолидированного бюджета РФ — это проблема отношения властей к мобилизации ограниченных бюджетных ресурсов на удовлетворение потребностей, связанных с обеспечением условий социально-экономического прогресса. Концепция федерального бюджета на 2005 г. исходит из снижения в рамках так называемой оптимизации бюджетных расходов сразу с 35,6 до 26,2% единого социального налога, что диктует необходимость покрытия дефицита внебюджетных фондов за счет растущего Стабилизационного фонда. На начало 2005 г. он достигнет 574,4 млрд. руб. Поступления в течение года дополнительных доходов от продажи нефти составят 387,78 млрд. руб. Использовать предполагается: 74,7 млрд. руб. на покрытие дефицита Пенсионного фонда, который в ближайшие годы существенно возрастет; около 168 млрд. руб. — на покрытие государственного внешнего долга, в том числе и досрочное. На конец 2005 г. объем Стабилизационного фонда достигнет около 719 млрд. руб. Это в 2,66 раза больше, чем финансовая помощь бюджетам других уровней, в 1,36 раза больше, чем на национальную оборону, в 1,47 раза больше, чем на решение общегосударственных вопросов, куда теперь включаются не только расходы на функционирование органов государственной власти в центре и регионах, на содержание судебной системы, налоговых и таможенных органов, на обеспечение выборов и референдумов и международное сотрудничество, но и на финансирование фундаментальных исследований, обслуживание государственного и муниципального долга.

В формировании Стабилизационного фонда явно прослеживается стремление федерального центра получить более значительную часть доходов и усилить зависимость регионов от него.

Итак, признаком «нового качества бюджетной политики» стал переход от дефицитного бюджета к профицитному при явной недооценке качества выполнения государством своих функций. Деятельность законодательной и исполнительной федеральных властей направлена на то, чтобы рост непроцентных расходов бюджета обеспечивался более низкими темпами, чем растут доходы федерального бюджета, в основном вносимые в казну налогоплательщиками, испытывающими тяготы высокого налогового бремени.

Концепция федерального бюджета на 2005 г. одобрена парламентом без дискуссий. Однако при этом весьма заметна ущербность продолжающейся бюджетной политики, которая и при разрекламированной «оптимизации» бюджетных расходов остается не лучше прежней. Корректировку бюджетной политики в дальнейшем следовало бы осуществить в направлениях:

- привлечения к экспертизе проектов федерального бюджета на последующие годы ученых и практиков, неоднократно выступавших с предложениями альтернативных правительственным мер, направленных на активизацию роста производства в важнейших отраслях народного хозяйства;

- реалистической оценки внешнеэкономичекой конъюнктуры и динамики цен на энергоносители, благодаря которой страна получает сверхдоходы, не трансформирующиеся в реализацию масштабных социальных программ и в конкурентную стратегию в промышленной политике;

- удвоения в структуре расходов бюджета капитальных расходов, а также расходов, связанных с фундаментальными исследованиями как базы инновационного процесса и активизации экономического роста в перспективе.

Практикум

Экономика страны характеризуется следующими данными:

ВВП (Q)=100 млрд. долл., бюджетный дефицит – 5млрд. долл., денежная масса в обращении (М)-20 млрд. долл., скорость обращения одной денежной единицы (V) постоянная.

Бюджетный дефицит может быть покрыт за счет дополнительной денежной эмиссии. Какие последствия для экономики будет иметь данный вариант покрытия дефицита? Для расчетов используйте уравнение Фишера (MV=PQ).

Решение: рассмотрим закон денежного обращения: количество денег(М), необходимых для обращения, определяется суммой товаров(Q), делимой на скорость обращения одноименных денежных единиц (V).

Это можно выразить формулой М=Q/V, отсюда найдем V=Q/М

Q=100 млрд. долл., М=20 млрд. долл., отсюда найдем V=100/20=5 оборотов, теперь из уравнения Фишера найдем Р. (абсолютный уровень цен)

P=M*V/Q P= 20*5/100 P=1

А теперь рассчитаем абсолютный уровень цен (Р) с учетом бюджетного дефицита 100-5=95 млрд. долл., при V=5оборотам, так как по условию обращение величина постоянная.

Отсюда Р=20*5/95 Р=1,053. Теперь нужно рассчитать, сколько потребуется денежной массы в обращении, чтобы покрыть бюджетный дефицит. Выразим M=P*Q/V=1.053*100/5 М=21,06. Чтобы покрыть бюджетный дефицит нужно увеличить денежную массу с 20 млрд. долл. до 21,06 млрд. долл.

На покрытие данного бюджетного дефицита нужны дополнительные деньги. Самый легкий способ добыть дополнительные деньги – осуществить дополнительную эмиссию, т.е. напечатать нужную сумму. Но простое решение, как правило, не всегда бывает правильным. Эмиссия ведет к инфляции, обесценению денег, росту цен, снижение покупательной способности зарплаты, пенсий, к недовольству населения и другим, нежелательным для населения, правительства и экономики страны в целом последствиям. Поэтому в целях сохранения экономической и социальной стабильности правительства избегают неоправданной эмиссии денег.

Заключение

Государственный бюджет является важным инструментом воздействия на развитие экономики и социальной сферы. С его помощью на основе бюджетного механизма государство, обеспечивая перераспределение национального дохода, изменяет структуру общественного производства, влияет на результаты хозяйствования, осуществляет социальные преобразования. Важную роль играет государственный бюджет в решении социальных проблем на основе улучшения механизма финансирования учреждений социальной сферы — просвещения, здравоохранения, социального обеспечения.

В условиях рыночной экономики государственный бюджет выступает одним из главных инструментов государства в проведении экономической и социальной политики. Реализация ее происходит посредством таких особых экономических форм, как доходы и расходы, выражающие последовательные этапы перераспределения стоимости общественного продукта, концентрируемой в руках государства.

Для укрепления денежного обращения и финансового положения страны необходимо совершенствовать бюджетный механизм, обеспечить государственное регулирование денежной массы, совершенствование деятельности банковской системы; стимулировать инвестиционную активность, добиваться увеличения доли накопления в национальном доходе; укрепить доходную базу бюджета за счет совершенствования налогообложения и усиления контроля за полнотой уплаты налогов; создать систему действенного финансового контроля за эффективным и целенаправленным использованием государственных расходов; усилить контроль за величиной государственного долга. Основными задачами бюджетной политики в России являются: обеспечение полноценного финансирования социальной сферы, стимулирования инвестиционной активности, безусловного выполнения государством своих финансовых обязательств.

Список литературы

Официальные документы

Бюджетный кодекс Российской Федерации (2003г.).

Учебники, монографии, сборники научных трудов

1. Носова С. С. Экономическая теория: Учебник для вузов. – М.: Гуманит. Изд. Центр ВЛАДОС, 1999. – 520с.

2. Океанова З.К. Экономическая теория: Учебник. 2-е изд., перераб. и доп. – М.: Издательско-торговая корпорация “Дашко и К 0 ”, 2005.-634с.

3. Экономическая теория: Учебник для студентов высших учебных заведений/ Под ред. В.Д. Камаева. – 7-е изд., перераб. и доп. – М.: Гуманит. Изд. Центр ВЛАДОС, 2002.-640с.

4. Экономическая теория (для эконом. вузов) Учебник/ Под ред. О.С. Белокрыловой. – Ростов н/дону: Феникс, 2006.-448с.

5. Экономическая теория: Учебник/ Под общ. ред. акад. В.И. Видяпина, А.И. Добрынина, П.П. Журавлевой, Л.С. Тарасевича – М.: ИНФРА – М, 2002 – 714с.

6. Экономическая теория: Учебник для вузов/ А.Н. Романова, И.П. Николаева, В.В. Клочкова и др.; Под ред. И.П. Николаевой/ Всерос. Заоч. Фин.-экон. Ин-т. – М.: Финстатинформ, 1997. – 399с.

Статьи из журналов и газет

1. Бутакова О.В. Бюджетное регулирование в Российской Федерации// Сибирская финансовая школа. 2005. №2. С.14-16.

2. Воронова Н.А. Актуальные проблемы современной бюджетной политики// Вестник ВЗФЭИ. 2004. №7. С.19-22.

3. Селезнев А. Проблемы бюджетной политики в 2005г.// Экономист. 2004. №12. С.3-13.

не сложно

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, об этом нам.